Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Участники рынков, несмотря на предостережения центробанков (мол, рано радоваться), под конец года отметили победу над инфляцией. Индекс Dow Jones перед католическим Рождеством установил новый рекорд, доходность 10-летних казначейских облигаций США, еще в конце октября достигавшая 5%, упала до 3,9%. Инфляционные страхи, как представляется, остались в прошлом, экономический спад, несмотря на агрессивное ужесточение денежной политики, так и не начался, а перед центробанками открывается дорога к снижению процентных ставок.

Михаил Оверченко

ФРС в последние два года повышала ставки самыми быстрыми за 40 лет темпами. Неудивительно, что и нынешний всплеск инфляции сравнивали с событиями 40–50-летней давности. Тогда подавить ее не удавалось более десятилетия, и лишь в начале 1980-х гг. председатель ФРС Пол Волкер стал ужесточать денежную политику так решительно, что Джерома Пауэлла в 2022–2023 гг. начали сравнивать именно с ним.

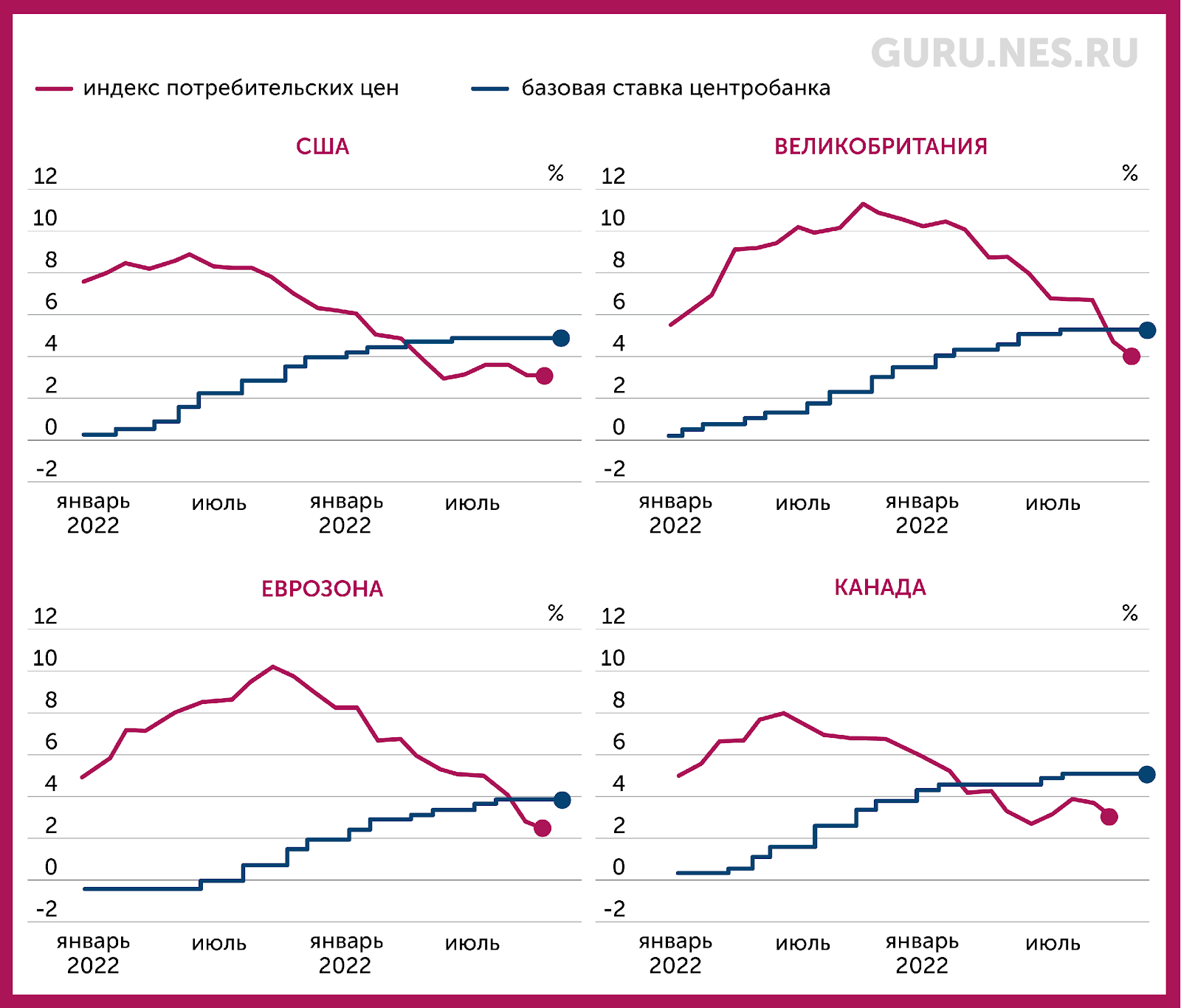

В результате за 1,5 года инфляция в США снизилась с пика 9,1% (по индексу потребительских цен (ИПЦ) в июне 2022 г.) до 3,1% в ноябре, приблизившись к целевому уровню в 2%. По одному параметру – предпочитаемому ФРС индексу личных потребительских расходов (PCE) за вычетом энергоресурсов и продовольствия – инфляция даже опустилась до 1,9%, если считать ее за последние шесть месяцев в годовом выражении. И несмотря на то что ставки поднялись до уровня, на котором они находились в 2007 г. накануне мирового финансового кризиса, экономика даже не думает впадать в рецессию, безработица составляет всего 3,7%, а о возникших в начале года проблемах нескольких региональных банков, включая Silicon Valley Bank, уже забыли (чтобы вспомнить, что это были за проблемы и как их проворонили инвесторы, можно прочитать одну статью GURU, а почему банковские кризисы неизбежны – другую).

Хотя в экономиках еврозоны и Великобритании дела обстоят несколько хуже (они балансируют на грани рецессии), тяжелых последствий тоже удалось избежать, а инфляционное давление под грузом высоких ставок достаточно быстро ослабло. В первом случае годовые темпы роста ИПЦ упали с 10,6% в октябре 2022 г. до 2,4% в ноябре 2023 г., во втором – с 11,1 до 3,9% за тот же период.

Источник: данные центробанков

В период агрессивного ужесточения денежно-кредитной политики некоторые аналитики говорили: чтобы погасить инфляционный пожар, ФРС придется повысить ставки с запасом; на одну из главных причин – вызванные пандемией ковида разрывы в цепочках поставок – она повлиять не может, поэтому придется чрезмерно «задавливать» спрос. Теперь же, после публикации ноябрьской статистики по PCE, Майкл Гейпен, главный экономист по США Bank of America, отметил: «Данные свидетельствуют, что экономика может расти умеренными темпами в то время, как инфляция замедляется. ФРС оказалась в завидной позиции: она, по-видимому, может следить, как инфляция идет вниз, не подавляя спрос так сильно, как, ей казалось, было бы необходимо».

Центробанк может даже начать вскоре смягчать денежную политику. В 2024 г., показал опубликованный в декабре прогноз управляющих ФРС, они ожидают снижения ставки на 0,75 процентного пункта (п. п.).

Не менее (если не более) благоприятно обстоят дела в развивающихся странах, многие из которых, наученные горьким опытом прошлых десятилетий, начали бороться с инфляцией даже раньше развитых стран. ЦБ Бразилии, который ориентируется на уровень инфляции в 3,25% (плюс-минус 1,5 п. п.), с марта 2021 г. по август 2022 г. повысил ставку с 2 до 13,75%. Инфляция, достигнув в апреле 2022 г. 12,1%, к марту 2023 г. упала ниже 5%. С сентября этого года ЦБ снизил ее уже четыре раза до 11,75%. Аналитики ожидают снижения ставки в следующем году до 9% при инфляции 3,9% (о том, как ученики превзошли учителей, т. е. как развивающиеся страны «отработали» этот инфляционный цикл эффективнее развитых, можно прочитать в статье GURU).

Быстрое улучшение инфляционной ситуации по сравнению с событиями 40–50-летней давности объясняется как противоположными исходными условиями, так и разными причинами роста цен. К началу 1980-х гг. инфляция бушевала уже около десятилетия, тогда как к началу 2020-х гг. центробанки, наоборот, около десятилетия боролись с дефляцией. В результате в конце 2020 – начале 2021 г. инфляционные ожидания были заякорены на уровне около 2% и оставались примерно такими же на протяжении всего дезинфляционного процесса, пишут экономисты Пол Де Грауве и Юэмэй Цзи.

Кроме того, 1970-е гг. сопровождались негативными шоками предложения, в том числе на рынке энергоресурсов (цена нефти выросла в 10 раз: в начале десятилетия – из-за арабского эмбарго, а в конце – из-за революции в Иране и его войны с Ираком). Такая ситуация приводит к росту цен и безработицы. В начале же нынешнего десятилетия инфляцию спровоцировал положительный шок спроса: получив от правительств во время пандемии деньги, потребители начали массово скупать товары, а производители не успевали на этот спрос реагировать. Результатом стал рост цен и снижение безработицы.

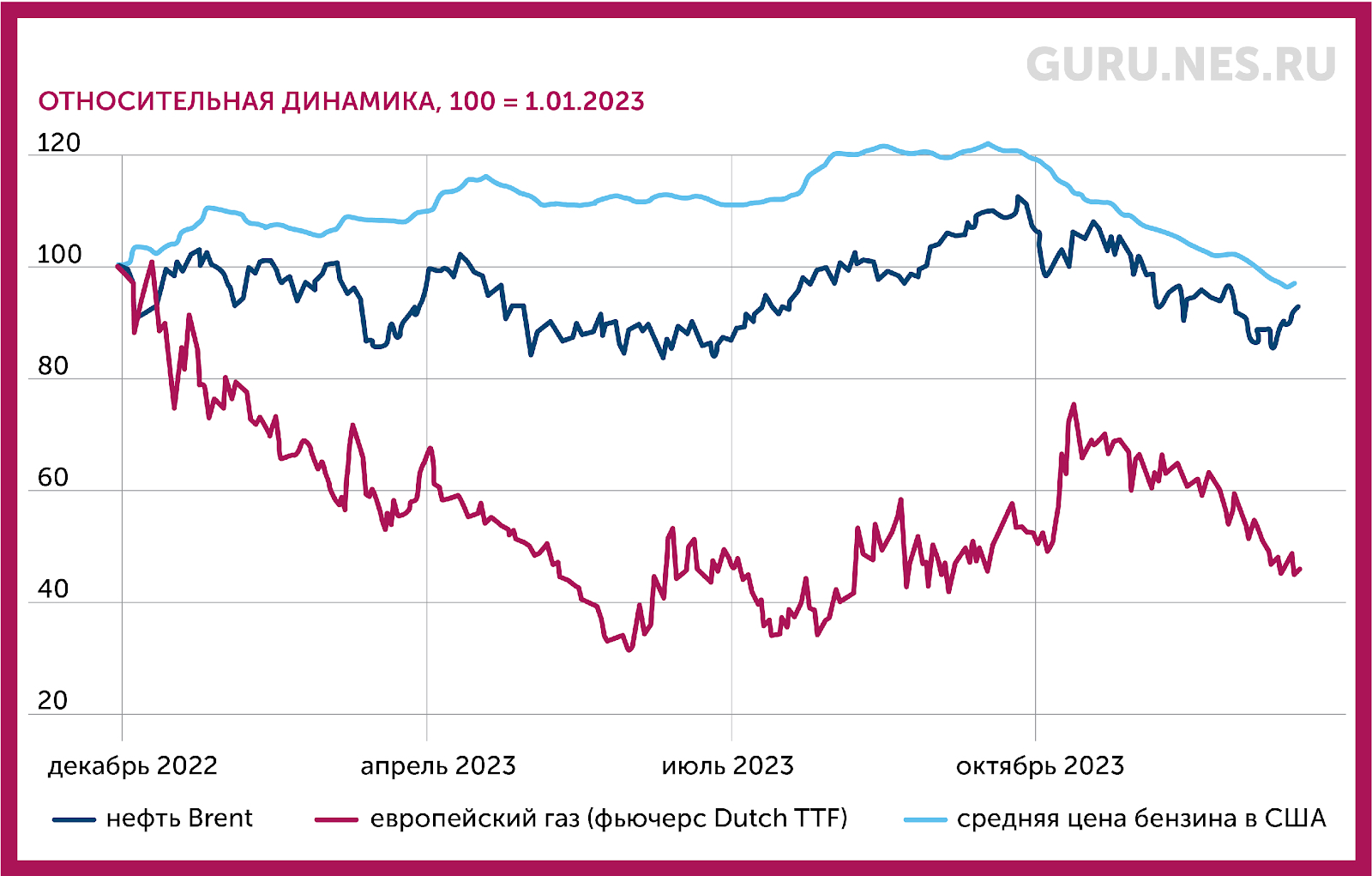

Энергетический кризис, внесший значительный вклад в ускорение инфляции в прошлом году, быстро пошел на спад. Так, цена газа в Европе упала в 10 раз: в августе 2022 г. она достигла пика, превысив 340 евро/МВт ч, а к Рождеству в декабре 2023 г. составила 34 евро/МВт ч. Экономической катастрофы, которой многие ждали еще летом прошлого года, не произошло. Евросоюз без особых потрясений заместил российский газ поставками из других источников, в том числе в виде СПГ, и в этом году уже в сентябре заполнил газовые хранилища в преддверии отопительного сезона на 100% (при цели 95% к 1 ноября). «Резкое снижение цен на газ после августа 2022 г. является одним из факторов, объясняющих, почему инфляция быстро замедлилась с осени 2022 г., особенно в еврозоне, которая в большей степени зависит от импорта голубого топлива», – пишут Де Грауве и Цзи.

Еще больше этот фактор объясняет разворот инфляционного тренда в Великобритании, где вклад газа и энергоресурсов (как положительный, так и отрицательный) в динамику индекса потребительских цен особенно велик.

Влияние газового кризиса на инфляцию в Великобритании

Источник: Bloomberg ECAN

Несмотря на все усилия стран ОПЕК+ поддержать цены на нефть путем сокращения добычи и экспорта, они все равно ниже, чем год назад, и значительно ниже, чем в первом полугодии 2022 г. В марте прошлого года цена нефти Brent подскочила почти до $140/барр. и даже еще в июне была $125/барр., а сейчас она держится около $80/барр.

Если в 1970-е гг. США и европейские страны оказались в полной власти добывающих нефть стран, то теперь США сами являются ее крупнейшим производителем и ведущим экспортером. Добыча в стране установила в ноябре – декабре мировой рекорд, превысив уровень накануне пандемии и составив 13,3 млн барр./сутки, по данным Управления энергетической информации. А в прошлом году, чтобы сбить цены, США вывели на рынок нефть из стратегических резервов, которых полвека назад просто не существовало.

Цены на бензин в США, которые традиционно считаются политически значимыми, упали в ноябре на 6%, а год к году – на 8,9%. «Это снижение компенсировало рост расходов, связанных с приобретением подержанных машин и бронированием гостиничных номеров, которые во втором полугодии 2023 г. являются важными драйверами базовой инфляции», – написали в отчете аналитики JPMorgan Chase.

Источник: Bloomberg

Наконец, не раскрутилась спираль «зарплаты – цены», чего так боялись экономисты в начале нынешнего инфляционного цикла. Несмотря на поднявшие голову на Западе профсоюзы, экономики скорее привлекли новых работников, чтобы отреагировать на возросший спрос и решить проблемы с разорванными цепочками поставок. Свою роль могла сыграть и спровоцированная пандемией и переходом на удаленку возросшая гибкость работодателей: на требования работников улучшить их жизнь компании и организации ответили не количеством денег, а пересмотром условий труда.

Когда инфляция только набирала силу, ФРС несколько раз называла рост цен «преходящим»; когда же она эту силу набрала, центробанк стал предметом насмешек. Нынешний дезинфляционный процесс свидетельствует, что предшествовавший ему всплеск инфляции действительно был преходящим явлением, во многом вызванным перебоями в предложении и изменениями в спросе, пишет нобелевский лауреат, профессор экономики Колумбийского университета Джозеф Стиглиц.

«Давайте вспомним, что вначале мы испытывали дефицит автомобилей», – указывает он на один из главных факторов первоначального всплеска инфляции в США. Причина была в нехватке компьютерных чипов, в результате из-за отсутствия новых машин подержанные подорожали в 1,5 раза (а новые – более чем на 10%), тем более что автокредиты тогда еще были дешевыми. «На решение этой проблемы ушло 1,5 года, – отмечает Стиглиц. – Она заключалась не в том, что мы забыли, как выпускать автомобили, или в нехватке квалифицированных рабочих либо заводов. Просто отсутствовал ключевой компонент. Когда он появился, складские запасы автомобилей увеличились и цены снизились – начался процесс дезинфляции». Дополнительным фактором, сдерживающим спрос, стали подорожавшие кредиты.

Что такое дезинфляция?Это снижение темпов инфляции, а не обязательно уровня цен как такового, поясняет Стиглиц. Именно относительные темпы важны для центробанков, когда они отслеживают изменение цен. Хотя в случае с автомобилями и рядом других товаров (например, нефтью, газом и зерновыми, которые тоже сильно подешевели с первой половины 2022 г.) снизились и абсолютные цены, т. е. случилась дефляция.

Пусть инфляция и не достигла цели центробанков в 2%, нужно помнить, что цель эта взята с потолка, указывает Стиглиц: «Нет доказательств того, что страны с 2%-ной инфляцией чувствуют себя лучше, чем с 3%-ной. Важно, что инфляция находится под контролем, и очевидно, что сегодня так оно и есть».

По мнению экономиста, в этом даже нет заслуги центробанков. Хотя в начале инфляционного цикла никто не мог сказать, сколько времени уйдет на расшивку узких мест в цепочках поставок и нормализацию спроса, «рынки в целом все это время понимали», что проблему решит не повышение ставок. «Именно поэтому инфляционные ожидания все время оставались сдержанными: рынки осознавали, что перебои на стороне предложения – явление временное», – категоричен Стиглиц. «Корреляция не подразумевает причинно-следственной связи. Хотя инфляция в странах с развитой экономикой снизилась, это во многом объясняется тем, что силы, которые подпитывали ее всплеск, – скачки мировых цен на продовольствие и топливо, а также сбои в цепочках поставок – ослабли», – считает и Джаяти Гхош, профессор экономики Массачусетского университета в Амхерсте.