Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

В XXI в. к инструментам своей политики центробанки добавили количественное смягчение – покупку ценных бумаг на рынке для стимулирования экономики и поддержки финансовых рынков. Но у такого вмешательства есть побочные эффекты.

Анна Левицкая

Количественное смягчение выполняет две задачи, объяснял бывший председатель ФРС и архитектор количественного смягчения (QE) в США Бен Бернанке: сокращает чистое предложение долгосрочных активов, снижая их доходности, а также сигнализирует о намерении регуляторов долго удерживать краткосрочные ставки на низком уровне. И то и другое позволяет смягчить финансовые условия. Чтобы добиться сопоставимого результата с помощью ставок, их пришлось бы снизить на 3 процентных пункта, оценивал Бернанке.

Одна из причин такой политики – изменения в структуре финансирования, рассказывала на Просветительских днях РЭШ Ксения Юдаева, советник председателя Банка России и выпускница РЭШ: раньше его в основном предоставляли глобальные банки, а теперь – крупные фонды, поэтому центральные банки уже не могут просто предоставлять рефинансирование, им приходится выходить на рынок и покупать активы.

Но каждое новое лекарство может создавать новые проблемы, признавала Юдаева. Изучив разные исследования, Патрик Олдридж, Дэвид А. Симон и Риши Вала из Банка Канады выделили четыре канала, через которые количественное смягчение может негативно влиять на финансовые рынки:

Строго говоря, одна из главных задач интервенций центробанков – как раз поддержать рыночную ликвидность во время кризиса. Центральный банк позволяет участникам рынка продать ликвидные активы или занять средства под их залог, стимулируя активность на рынке.

Но долгосрочные последствия могут быть противоположными. Если центробанк выкупит много бумаг, то из-за сократившегося предложения снизит ликвидность. Например, к завершению программы покупок корпоративных облигаций Бундесбанком в конце 2018 г. показатели их ликвидности были ниже, чем перед началом программы (особенно в случае со «старыми» выпусками), обнаружили экономисты ЕЦБ и Бундесбанка.

Об этом предупреждал в том числе и Бернанке: если, например, ФРС станет доминирующим покупателем в определенных сегментах рынка, это снизит ликвидность и затруднит определение стоимости бумаг (а в перспективе может препятствовать проведению ДКП).

Один из показателей ликвидности – это разница между котировками на покупку и на продажу. Нордин Абиди из МВФ и Иксарт Мигель-Флорес из ЕЦБ обнаружили, что спреды в облигациях, подпадающих под условия скупки корпоративных бумаг, которую ЕЦБ проводил в 2016–2018 гг., сразу после старта программы сужались, но спустя некоторое время начинали расширяться. По версии авторов исследования, это, вероятно, связано с усилением рыночной власти покупателей в таких бумагах. В то же время с запуском программы увеличилось количество размещений (даже эмитентами, которые не подпадали под условия программы), т. е. улучшение финансовых условий действительно помогло компаниям, указывают они.

Чем дольше длятся интервенции и чем больше бумаг накапливается на балансе центробанка, тем сильнее расширяются спреды, показывает исследование интервенций Банка Японии. В зависимости от стадии программы количественного смягчения спреды по японским госбондам увеличивались на 0,33–1,5 базисного пункта на 1% роста бумаг на балансе Банка Японии. Согласно исследованию шведских экономистов, негативное влияние интервенций шведского Риксбанка на облигации кратно усиливалось, когда доля тех или иных бумаг на его балансе превышала 40%. Еще один фактор – это возраст бумаг: чем они старше (а значит, менее ликвидны), тем сильнее негативное влияние.

По мнению Мартина Бурманса из Банка Нидерландов и Вячеслава Кешкова из Университета Утрехта, появление на рынке крупного покупателя в лице центрального банка, как правило, привлекает более чувствительных к ценам инвесторов, которые продают свои облигации. После их ухода с рынка в бумагах увеличивается концентрация менее гибких продавцов, и ликвидность сокращается. Этот эффект усиливается, если высока доля инвесторов, которые держат бумаги до погашения.

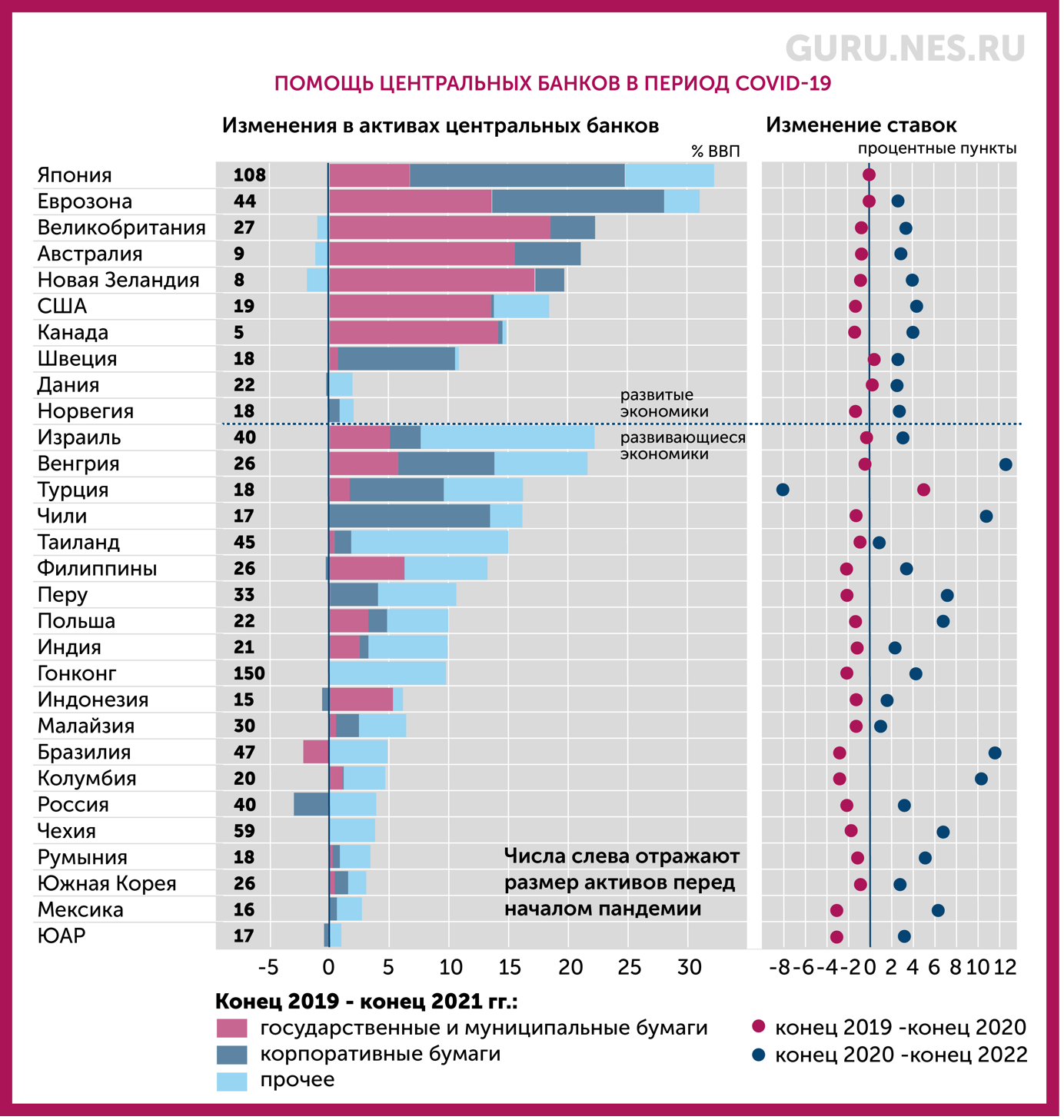

Помощь центральных банков в период COVID-19

Источник: Банк международных расчетов

Экстренные распродажи во время кризиса могут приводить к падению цен даже качественных бумаг. Покупки центральных банков в таких случаях позволяют вернуть их к более справедливой стоимости. Здесь важно не перестараться – между поддержкой цен и их искажением тонкая грань.

Резервный банк Австралии в ответ на кризис 2020 г. запустил так называемую программу контроля кривой доходности (YCC) по трехлетним государственным облигациям. В таких программах центральный банк нацеливается на бумаги определенной дюрации и своими покупками поддерживает ставки на определенном уровне. Пока рынок ожидал, что короткие ставки будут оставаться нулевыми в течение длительного времени, программа работала эффективно. Но по мере того как в 2021 г. мировая экономика начала восстанавливаться, а инфляция – ускоряться, действия регулятора привели к тому, что доходность скупаемых им облигаций отделилась от остальных (они стали расти в ожидании повышения ставок), пишут Дэвид О. Лукка (ФРБ Нью-Йорка) и Джонатан Х. Райт (Университет Джонса Хопкинса).

Покупки центробанков тоже могут искажать цены. Так, анонсированные ФРС в марте 2020 г. покупки корпоративных бумаг инвестиционного уровня привели к снижению кредитных спредов и ожидаемой частоты дефолтов, причем эффект сильнее проявлялся в бумагах с более низким рейтингом, а также в облигациях наиболее пострадавших от COVID-19 компаний. И наоборот, если центральный банк обходит какие-то бумаги стороной, их «стигматизация» приводит к росту спредов.

Стимулирующий эффект интервенций центрального банка может вступить в противоречие с проводимой им ДКП, допускают экономисты ФРБ Нью-Йорка.

Примеры таких противоречий уже появились. В конце 2021 г. Банк Англии в ответ на ускорение инфляции перешел к повышению учетной ставки, доведя ее с 0,1 до 1,75% в августе 2022 г. Однако кризис на рынке гособлигаций в сентябре 2022 г. вынудил регулятора вмешаться – за полмесяца он выкупил с рынка бумаг на 19,3 млрд фунтов. В результате действия Банка Англии по обеспечению финансовой стабильности привели к инвертированию кривой доходности: по длинным бумагам она снизилась (хотя и с аномально высоких уровней) и стала меньше, чем по коротким. Их доходности Банк Англии увеличивал с помощью повышения ставок.

Кроме того, интервенции могут ослаблять эффективность трансмиссионного механизма ДКП. Покупка активов ЕЦБ привела к дефициту облигаций Германии и Италии, увеличив издержки при арбитраже. Эта неэффективность рынка ограничила трансмиссию ДКП от государственных облигаций к другим активам: они стали слабее реагировать на изменения цен на госбумаги, говорится в исследовании, посвященном интервенциям ЕЦБ.

Интервенции центробанков открывают рыночным посредникам новые возможности заработать. Например, предугадав, какие именно бумаги и по какой цене ФРС будет покупать, дилеры могут продать их на аукционе и потом купить на рынке дешевле (аукционы проводятся с премией). Дилеры также могут пользоваться тем, что ФРС выкупает большой объем бумаг и работает с фиксированным числом контрагентов, и продавать ему бумаги с наценкой, полагают экономисты бизнес-школы Кэри при Университете Джонса Хопкинса. По их подсчетам, на аукционах в 2011–2014 гг. дилеры взимали с ФРС на 2,5 цента за $100 больше, чем с остальных клиентов, при том что их средняя валовая маржа на таких операциях составляет 5 центов.

Эмитенты бумаг, в свою очередь, могут непродуктивно использовать ликвидность, предоставляемую центральным банком. Например, по оценкам Карамфила Тодорова из Банка международных расчетов, компании, выпустившие облигации, которые входили в программу покупок ЕЦБ, после объявления о старте программы платили в 4 раза больше дивидендов, чем те, кто в программе не участвовал. В то же время их денежные средства на счетах, оборотный капитал, расходы на исследования и разработки не менялись. Учитывая ограниченность данных, Тодоров не берется объяснять эти результаты исключительно покупками ЕЦБ. Подобные наблюдения встречаются и в других работах.

Но, пожалуй, главное – интервенции центробанков могут увеличивать склонность к риску как эмитентов, так и инвесторов. Компании, пользуясь снижением риск-премий благодаря интервенциям ЦБ, увеличиваютразмещение более рискованных облигаций: необеспеченных, с более длительными сроками погашения, большим количеством фиксированных купонов и более общим (а не конкретным) назначением.

«Теперь мы живем в мире, где все всё время ждут, что их будут спасать», – констатировала Юдаева. Политика скупки активов может поощрять чрезмерное принятие рисков и подрывать рыночную дисциплину, предупреждали в 2021 г. председатель Банка России Эльвира Набиуллина, главный экономист Всемирного банка Кармен Рейнхарт и управляющий Южно-африканского резервного банка Лесетья Кганьяго.

В этом отчасти и заключается цель центробанков, обращал внимание Бернанке: в периоды рецессии или финансового стресса поощрение принятия разумных рисков инвесторами и кредиторами необходимо. Проблемы возникают, когда из-за не вполне рационального поведения или институциональных стимулов принятие риска заходит слишком далеко, предупреждал экс-председатель ФРС. Поэтому центральным банкам так важно сохранять бдительность и использовать надлежащие макропруденциальные меры и регулирование.

Центральным банкам под силу смягчить побочные эффекты своих интервенций, считают экономисты Банка Канады. Главное – это выбор и количество бумаг для покупок. Например, если центробанки не будут выставлять заявки на конкретные выпуски и продавцы смогут предлагать им любые бумаги со спредом к сопоставимому бенчмарку, это позволит сбалансировать предложение на рынке, предлагают Даррелл Даффи (Стэнфордский университет) и Фрэнк М. Кин (ФРБ Нью-Йорка). Кроме того, центральные банки могут смягчить дефицит предложения и неправильную оценку конкретных облигаций, параллельно задействуя программы кредитования ценными бумагами (одалживая бумаги со своего баланса).

Размер и продолжительность покупок активов должны варьироваться в зависимости от цели центрального банка, считают экономисты МВФ: покупки, осуществляемые для обеспечения финансовой стабильности, как правило, должны быть более скромными и быстро завершаться по мере ослабления финансового стресса, в то время как действия, направленные на обеспечение макроэкономических стимулов, могут быть более масштабными и продолжительными. Возможно, как раз благодаря относительно короткому сроку интервенций в период COVID-19 обошлось без побочных эффектов, полагают экономисты Банка международных расчетов: ускорение инфляции заставило центральные банки свернуть программы помощи.