Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

Подпишитесь на рассылку

«Экономика для всех»

и получите подарок — карту профессий РЭШ

«Кто убил кривую Филлипса?» – так назвали свое исследование экономисты ФРС. Понять, что с ней случилось, пытаются МВФ, центробанки и ведущие макроэкономисты. Интерес их совсем не теоретический. От ответа на этот вопрос зависит не так мало – насколько центробанкам придется ужесточить свою политику, чтобы обуздать вырвавшуюся из-под контроля инфляцию.

Михаил Оверченко

Столь радикального ужесточения денежной политики мир не видел с начала 1980-х гг., когда американский центробанк изо всех сил боролся с Великой инфляцией предыдущего десятилетия. 21 сентября Федеральная резервная система (ФРС) США третий раз подряд повысила процентную ставку на 75 базисных пунктов и намерена продолжать.

Но хотя ставка уже выросла с 0–0,25% в начале года до 3–3,25%, самого высокого уровня с кризисного 2008 года, инфляция пока сдержанно реагирует на усилия центробанка и приносит смешанные новости. В августе индекс потребительских цен вырос в годовом выражении на 8,3% – чуть меньше, чем в июле (8,5%), но выше прогнозов (8,1%). Снизились инфляционные ожидания, но ускорилась базовая инфляция (исключающая цены на продукты питания и энергоносители) – до 6,3% с 5,9%.

О том, что ужесточение денежной политики пока не привело к желаемому результату, свидетельствует ситуация на рынке труда. Безработица в США упрямо держится около самого низкого более чем за полвека уровня, хотя и несколько выросла в августе (с 3,5 до 3,7%). При этом крайне высоким остается число вакансий.

Борясь с инфляцией, ФРС не может повлиять на некоторые важные факторы, которые ее провоцируют, но неподконтрольны центробанку, указывал Йон Триси, издатель инвестиционного бюллетеня Fuller Treacy Money. В их числе разрывы в международных цепочках поставок, высокие цены на энергоресурсы и продовольствие на мировом рынке, растущие, в частности, из-за вооруженного конфликта в Украине. Поэтому, чтобы подавить инфляцию, ФРС остается делать одно – убивать спрос, агрессивно повышая процентную ставку, говорил Триси.

Этим путем ФРС и следует. После последнего заседания ее председатель Джером Пауэлл заявил: ставка продолжит повышаться, пока безработица не вырастет настолько, чтобы подавить спрос (и в результате замедлить инфляцию). До этого ФРС более десятилетия делала прямо противоположное – проводила ультрамягкую денежную политику, чтобы снизить безработицу и стимулировать рост цен, поскольку после финансового кризиса 2008 г. экономике грозила дефляция. Но несмотря на улучшение ситуации на рынке труда, околонулевые процентные ставки и увеличение баланса ФРС в разы за счет скупки активов, инфляция так и не подняла голову.

Чтобы ситуация изменилась, потребовалась пандемия ковида.

Взаимодействие между инфляцией и безработицей принято описывать кривой Филлипса, которая иллюстрировала их обратную зависимость. На основе этой кривой строят свои модели центральные банки. По сути, она показывает связь между инфляцией и экономической активностью.

Правда, выведенная Уильямом Филлипсом в 1958 г. зависимость (в первоначальной версии она показывала связь изменения цен и зарплат) не сработала уже в 1970-е гг. во время Великой инфляции, или стагфляции, когда и цены быстро росли, и безработицу снизить не удавалось. Это несоответствие объяснили (точнее, даже предсказали) экономисты Милтон Фридман и Эдмунд Фелпс, которые в 1968 г. в своих статьях представили гипотезу естественного уровня безработицы, поясняет преподаватель колледжа литературы, науки и искусств Мичиганского университета Олег Замулин. Согласно ей, в экономике есть структурный уровень безработицы и бесполезно пытаться его изменить с помощью стимулирующей политики государства.

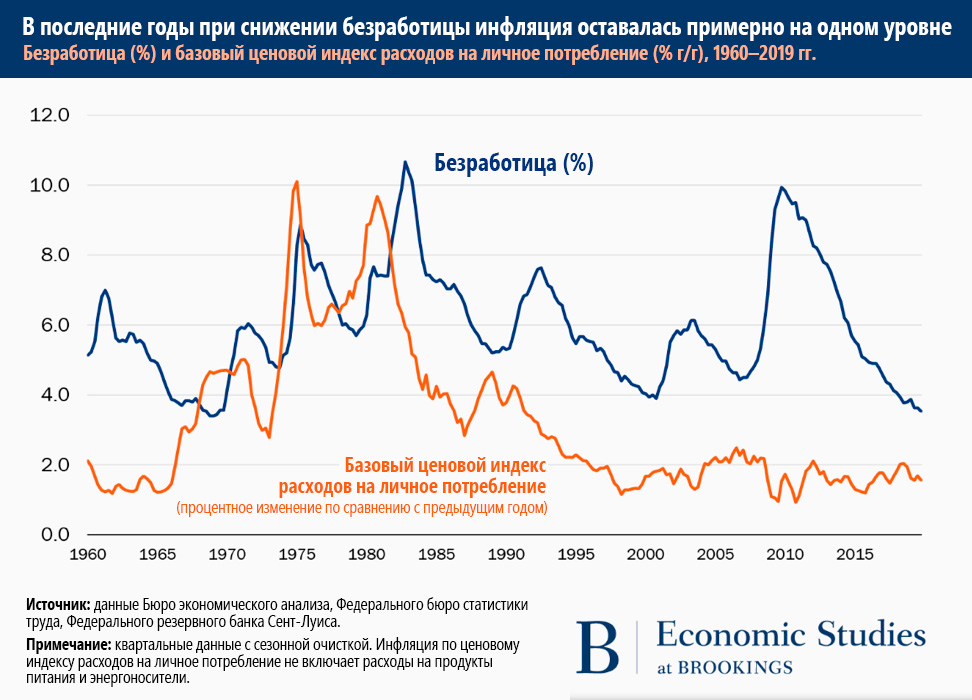

Последующие десятилетия снова поставили зависимость, отображаемую кривой Филлипса, под вопрос, но уже с другой стороны. «Во время Великой рецессии безработица упала с 25-летнего максимума в 10% в 2009 г. до почти 50-летнего минимума на уровне 4% и ниже [к концу 2010-х гг.]. Но инфляция особо не отреагировала и оставалась несколько ниже цели ФРС в 2%», – отмечают авторы работы «Что не так с кривой Филлипса?» (среди них – представители Федерального резервного банка Нью-Йорка и Европейского центробанка) для Brookings Institution. Более того, инфляция оставалась достаточно стабильной примерно с 1990 г., несмотря на меняющуюся динамику экономической активности, указывают они.

Авторы объясняют повышенную ценовую стабильность последних десятилетий снижением влияния издержек на инфляцию, включая изменение зарплат, «или, на экономическом жаргоне, спрямлением кривой Филлипса». «Это могло быть вызвано многими структурными факторами, такими как рост значимости глобальных цепочек поставок, ужесточением международной конкуренции и другими эффектами глобализации», – пишут они.

Экономисты совета управляющих ФРС в работе «Кто убил кривую Филлипса? Таинственное убийство» вычленяют еще один фактор. По их расчетам, профсоюзы в США с 1980-х гг. стали слабеть, а потому снижались их возможности добиваться повышения зарплат (что приводит к запуску инфляционной спирали: растут зарплаты – компании для компенсации затрат повышают цены – усиливаются инфляционные ожидания и требования увеличить зарплаты и т. д.).

В результате в модели последних десятилетий была заложена в значительной степени плоская кривая Филипса, отмечает главный экономист МВФ Гита Гопинат: она хорошо подтверждалась эмпирическими доказательствами и опытом после кризиса 2008 г., когда многим странам удалось свести безработицу до многолетних минимумов, при этом инфляция и инфляционные ожидания оставались ниже целей центробанков. Но такие модели «не смогли объяснить недавнего инфляционного всплеска и предсказывали гораздо меньшее ускорение базовой инфляции, чем имело место в реальности», признает Гопинат. «С учетом этого опыта необходимо пересмотреть эффективность стратегий, основанных на плоской кривой Филлипса», включая активное стимулирование спроса в экономике и игнорирование временных шоков на стороне предложения, считает она.

Более плоская кривая Филлипса может свидетельствовать о том, что экономическая активность оказывает меньшее влияние на инфляцию, пишет Филиппо Оччино, профессор Университета штата Джорджия в Кеннесо и бывший сотрудник Федерального резервного банка Кливленда. Это осложняет задачу ФРС и вынуждает главный центробанк мира действовать жестко, чтобы придушить спрос ради снижения инфляции. Пауэлл дал понять, что на заседании в ноябре ставка может вырасти еще на 75 пунктов. На это указывают и прогнозы управляющих ФРС: они теперь ждут, что к концу года она составит 4,4%, а в 2023 г. достигнет 4,6% (медианные оценки).

Высокая занятость означает, что потенциальное повышательное давление на зарплаты и цены может усиливаться, писал в июньском отчете Всемирный банк. Ослабевает и влияние факторов, на которые указывали авторы двух вышеупомянутых отчетов о кривой Филлипса. Профсоюзы набирают силу: в этом году появился первый профсоюз в Amazon, они формируются в Starbucks, Apple, Google. И хотя пока сложно сказать, насколько влиятельны они станут на переговорах с менеджментом, число забастовок с требованием увеличить заработок растет. В середине сентября общенациональную забастовку железнодорожников удалось предотвратить только после вмешательства президента Джо Байдена. Если бы она состоялась, еще один разрыв в цепочках поставок мог бы подхлестнуть инфляцию. Но и договоренность может внести в нее свой вклад: зарплаты железнодорожникам будут повышены на 14,1%, предполагаются дополнительные выплаты и льготы.

На международной арене обострение геополитических конфликтов может привести к снижению экономической эффективности, росту цен и расходов. Компании начинают переносить производства на родину или в более дружественные страны, а там оно может быть дороже. Да и Китай, главная экспортная машина мира, давно перестал быть страной с дешевыми трудовыми ресурсами. К увеличению транзакционных издержек может привести развитие странами собственных платежных систем, в том числе ради снижения рисков финансовых санкций.

Недостаточно знать, что кривая Филлипса стала более плоской, нужно понимать, почему именно это произошло, констатирует Оччино: от этого зависит политика центробанков. Структурные факторы (снижение эффекта глобализации и изменения на рынке труда) не находятся под контролем ФРС и ее агрессивная политика обязательно должна привести к росту безработицы, без этого побороть инфляцию сейчас не удастся, уверен Оливье Бланшар, бывший главный экономист МВФ, а теперь – старший научный сотрудник Института международной экономики Питерсона.

Из-за дисбаланса на рынке труда естественный уровень безработицы, составлявший до пандемии около 3,5%, сейчас сместился примерно к 4,5–5%, подсчитал он вместе с экономистами Алексом Домашем и Ларри Саммерсом. Сейчас наблюдается перегрев экономики, сказал Бланшар в беседе с Goldman Sachs. Поэтому ФРС, дабы вернуть инфляцию ближе к цели (2%), придется добиваться роста безработицы (особенно если не снизятся цены на энергоресурсы и сырье) до уровня, даже превышающего новый естественный, – возможно, до 6%, полагает Бланшар. Фактически его оценки означают, что кривая Филлипса вышла из плоского состояния, о котором говорила Гопинат.

С Бланшаром не совсем согласен Ян Хэтциус, главный экономист Goldman Sachs. Он полагает, что охладить рынок труда (и инфляцию) удастся за счет сокращения числа вакансий и не очень значительного роста безработицы (до 4% к концу 2024 г.). Хотя, по уверению Бланшара, исторических прецедентов этому нет (вакансии и занятость падают вместе, пусть и с некоторым лагом), Хэтциус говорит, что и прецедентов ковида не было, а спровоцированный им дисбаланс начинает исчезать.

Кроме того, указывает он, цены на сырьевые товары в последние месяцы сильно снизились, а проблемы в цепочках поставок и провоцировавший их высокий спрос на товары ослабевают. Все это в ближайшие месяцы начнет отражаться в индексе потребительских цен, считает Хэтциус.

Сглаживание кривой Филлипса могло быть вызвано не только структурными переменами в экономике, но и изменением денежно-кредитной политики в последние десятилетия, во главу угла которой была поставлена стабильная инфляция, считает Оччино. В первом случае от центробанков для борьбы с инфляцией действительно требуется более серьезное влияние на уровень безработицы, во втором – менее серьезное. И это могут быть хорошие новости для экономики.